Lãi tiết kiệm tăng, chứng khoán ở vùng “đáy”: Có tiền nhàn rỗi chọn kênh nào?

Trước biến động của lãi tiết kiệm và thị trường chứng khoán trong thời gian qua, nhiều nhà đầu tư bày tỏ băn khoăn chưa biết nên rót tiền vào kênh đầu tư nào vừa an toàn vừa sinh lời tốt nhất.

Nhà đầu tư “loay hoay” lựa chọn kênh đầu tư

Với cuốn sổ tiết kiệm 1 tỉ đồng, chị Thanh Hà (quận Hà Đông, Hà Nội) cho biết, giữa tháng 8 này đến thời điểm đáo hạn. Tuy nhiên, chị Hà đang phân vân không biết có nên tiếp tục gửi tiết kiệm hay chuyển số tiền này sang kênh đầu tư khác. "Nhân viên ngân hàng (NH) thông báo lãi suất (LS) tiết kiệm kỳ hạn 1 tháng là 3,3%/năm, 3 tháng là 3,4%/năm, cao hơn LS gửi trong sổ cũ là 0,4%/năm. Với số tiền này tiếp tục gửi NH thì tiền lãi mỗi tháng tôi nhận về khoảng 2,8 triệu đồng, chưa đủ tiền chợ”.

Chị Hà chia sẻ, trước việc lãi tiết kiệm vẫn đang duy trì ở mức thấp thì chồng chị có đề nghị sử dụng một phần tiền nhàn rỗi để mua các mã cổ phiếu tiềm năng khi thị trường đã có những đợt điều chỉnh trong thời gian gần đây. “Thực sự, với khoản tiền trên tôi chưa biết nên chọn kênh đầu tư nào thời điểm này”, chị Hà băn khoăn.

Nhiều người có tiền nhàn rỗi phân vân trong lựa chọn kênh đầu tư

Tương tự, trên một diễn đàn về đầu tư tài chính, anh Thuận Ngô (28 tuổi) chia sẻ bản thân đang băn khoăn chưa biết dùng khoản tiền dư thừa đầu tư kênh nào để vừa an toàn mà “tiền đẻ ra tiền”.

Cụ thể, anh Thuận cho hay, anh mới tốt nghiệp thạc sĩ ở nước ngoài và đã đi làm ở nước sở tại 2 năm sau đó về nước. Anh Thuận hiện có số tiền tích lũy được khoảng hơn 1 tỷ đồng và đang để trong ngân hàng. Ngoài chi tiêu cá nhân, số tiền tiết kiệm được hàng tháng bây giờ rơi vào khoảng 70 triệu.

“Do chưa có kinh nghiệm về chứng khoán hay vàng, nên tôi không biết lựa chọn kênh đầu tư nào để sinh lời và tránh mất giá. Số tiền hiện tại cũng chưa thể mua được nhà ở Hà Nội. Gửi ngân hàng thì lãi suất cũng không cao. Mình chưa kết hôn, nên cũng muốn nhanh chóng kiếm tiền để mua được nhà trước khi lấy vợ.

Với thu nhập hàng tháng và số tiền tiết kiệm như trên, tôi có thể lựa chọn kênh đầu tư nào: Tiếp tục gửi ngân hàng, mua vàng, đầu tư chứng khoán hay vay thêm tiền mua nhà đất?" anh Thuận băn khoăn.

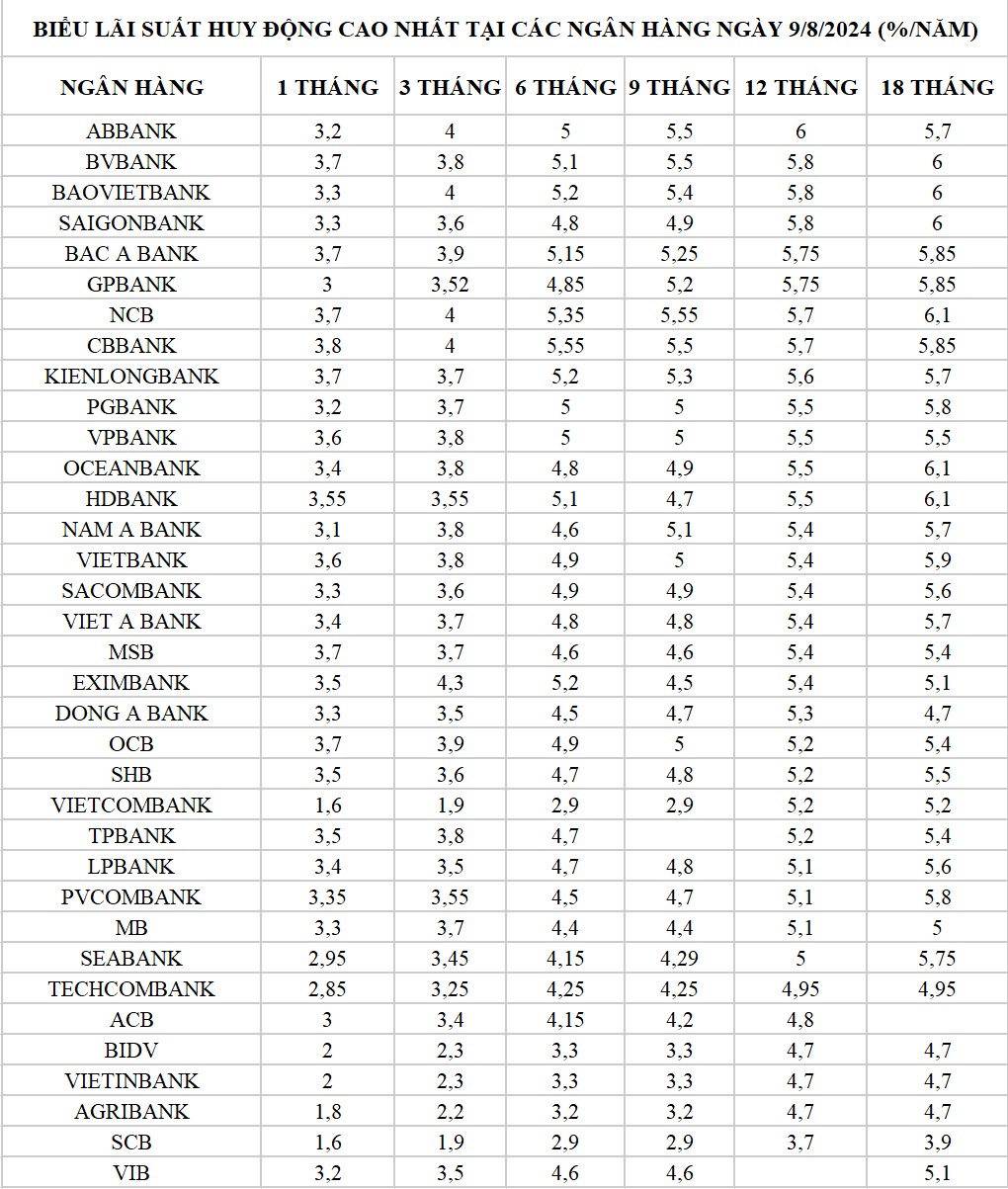

Lãi suất tiết kiệm ngân hàng đồng loạt tăng

Khi thị trường vàng chững lại và không dễ để mua được số lượng vàng lớn trong thời gian ngắn bởi những chính sách bán hàng của các đơn vị kinh doanh ngày càng siết chặt thì trong những ngày đầu tháng 8, nhiều ngân hàng tiếp tục điều chỉnh tăng lãi suất tiết kiệm. Theo đó, từ đầu tháng 8 đã có 10 ngân hàng tăng lãi suất huy động, bao gồm: Agribank, Eximbank, HDBank, Sacombank, Saigonbank, TPBank, CB, VIB, Dong A Bank, và VPBank. Trong đó Sacombank là ngân hàng đã có hai lần tăng lãi suất trong thời gian này.

Các ngân hàng tiếp tục tăng lãi suất tiết kiệm trong những ngày đầu tháng 8

Theo thống kê tại ngày 9/8, có tới 11 ngân hàng đang niêm yết mức lãi suất từ 5%/năm trở lên đối với tiền gửi kỳ hạn 6 tháng. Trong đó, mức lãi suất huy động cao nhất của kỳ hạn này là 5,55%/năm, đang được niêm yết tại Ngân hàng Xây Dựng (CB). Đứng thứ hai là Ngân hàng Quốc Dân (NCB) với 5,35%/năm.

Với kỳ hạn 9 tháng, có tới 13 ngân hàng niêm yết lãi suất huy động từ 5%/năm trở lên. Trong đó, NCB dẫn đầu thị trường với mức lãi suất 5,55%/năm. Các ngân hàng CB, BVBank và ABBank cũng thuộc nhóm dẫn đầu với lãi suất 5,5%/năm. BaoViet Bank và Kienlong Bank lần lượt trả lãi suất 5,4% và 5,3%/năm cho tiền gửi kỳ hạn 9 tháng, còn lãi suất tại Bac A Bank là 5,25%/năm và Nam A Bank là 5,1%/năm.

Với kỳ hạn 12 tháng có tới 13 ngân hàng niêm yết lãi tiết kiệm từ 5,5%/năm đến 6%/năm. Trong đó, ABBank là ngân hàng có lãi tiết kiệm cao nhất kỳ hạn này là 6%/năm. Đứng sau là BVBank, Bảo Việt Bank và Sài Gòn Bank với mức lãi tiết kiệm 5,8%/năm…

Với kỳ hạn từ 18 đến 36 tháng, hàng loạt ngân hàng nâng lãi suất huy động lên mức 6-6,1%/năm. Ngoài Saigonbank còn có: Ngân hàng TMCP Bản Việt (BVBank), Ngân hàng TMCP Bảo Việt (BaoViet Bank), Ngân hàng TMCP Quốc Dân (NCB), Ngân hàng TMCP Phương Đông (OCB), Ngân hàng Đại Dương (OceanBank), Ngân hàng TMCP Sài Gòn - Hà Nội (SHB), Ngân hàng TMCP An Bình (ABBank) và Ngân hàng TMCP Phát triển TPHCM (HDBank).

Theo số liệu của Tổng cục Thống kê, tính đến thời điểm 24/6/2024, huy động vốn của các tổ chức tín dụng tăng 1,50% so với cuối năm 2023; trong khi tăng trưởng tín dụng của nền kinh tế đạt 4,45%. Như vậy, tín dụng đang tăng gấp 3 lần so với tốc độ tăng huy động vốn. Tình trạng này kéo dài sẽ dẫn tới “bẫy thanh khoản” cho các tổ chức tín dụng, buộc các nhà băng phải tăng lãi suất huy động để cân đối nguồn vốn.

Theo khảo sát của Vụ Dự báo và Thống kê, Ngân hàng Nhà nước, các tổ chức tín dụng kỳ vọng huy động vốn toàn hệ thống tăng bình quân 3,3% trong quý 3/2024 và tăng 10,1% trong năm 2024.

Các chuyên gia cho rằng xu hướng tăng lãi tiết kiệm sẽ được các ngân hàng duy trì trong thời gian tới

Trước việc các ngân hàng liên tục điều chỉnh tăng lãi suất tiết kiệm kể từ cuối tháng 3 đến nay, chuyên gia Công ty chứng khoán MB (MBS) dự báo lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại lớn sẽ có thể nhích thêm 0,5 điểm %, lên mức 5,2% - 5,5%/năm vào cuối năm nay. Các chuyên gia của công ty chứng khoán Rồng Việt cũng nhận định từ nay đến cuối năm, lãi suất huy động tăng thêm khoảng 0,5 - 1 điểm % là phù hợp dựa trên biến động kỳ vọng của tỉ giá và lãi suất chính sách.

Phân tích của PGS.TS. Nguyễn Hữu Huân - Trường Đại học Kinh tế TP. Hồ Chí Minh, cho thấy, làn sóng tăng lãi suất tiết kiệm bắt đầu mạnh lên từ đầu tháng 4 năm nay. Đặc biệt trong hai tuần vừa qua đã có nhiều ngân hàng tăng lãi suất tiết kiệm. Dự báo trong những tháng cuối năm 2024, các doanh nghiệp cần vốn để đẩy mạnh hoạt động sản xuất kinh doanh nên nhu cầu vốn đầu tư trong nền kinh tế sẽ tăng cao. Khi đó các ngân hàng tăng cường huy động vốn và phải neo lãi suất ở mức hợp lý, đủ hấp dẫn để hút vốn. Nếu lãi suất tiền gửi tăng thì nhà đầu tư sẽ cân nhắc quay lại kênh tiền gửi tiết kiệm, bởi vừa an toàn mà đảm bảo sinh lời ở mức tốt trong khi các kênh đầu tư khác rủi ro cao hơn, đòi hỏi nhà đầu tư phải có kiến thức, hiểu biết.

Chứng khoán trở về “vùng đáy”, có nên xuống tiền?

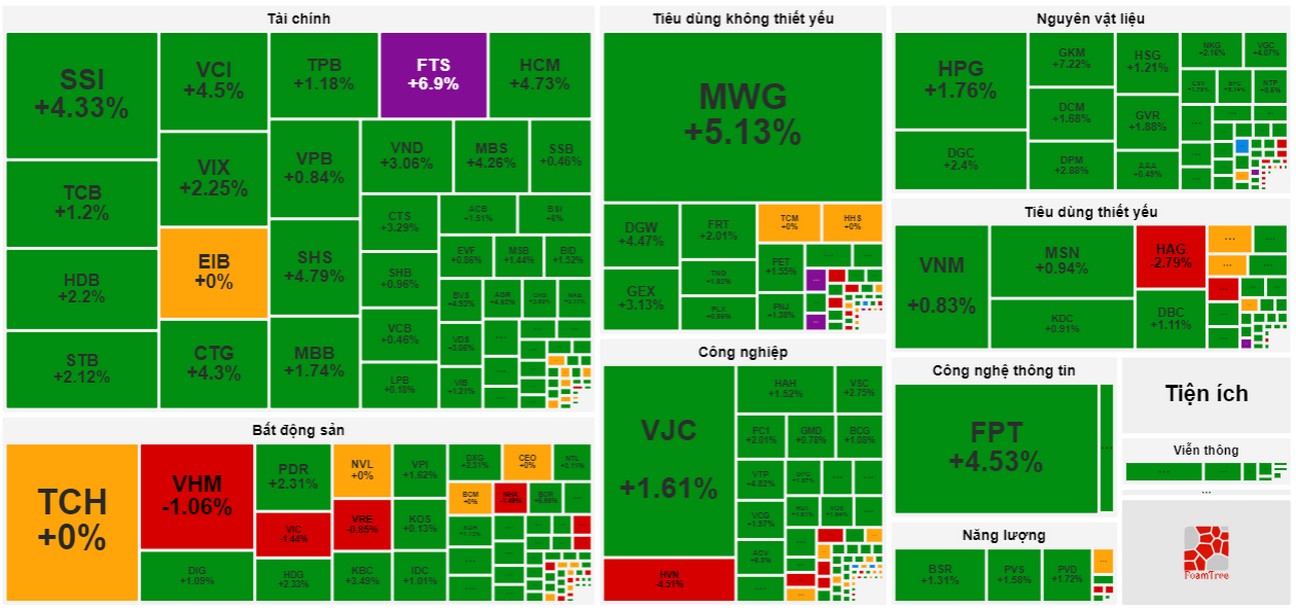

Trong khi lãi tiết kiệm đang được các ngân hàng điều chỉnh theo xu hướng tăng từ cuối tháng 3 tới nay thì những nhà đầu tư chứng khoán liên tục choáng váng với những cú rung lắc mạnh của thị trường thời gian gần đây.

Theo đó, sau khi điều chỉnh giảm từ giữa tháng 7/2024 rồi phục hồi nhẹ trong những phiên giao dịch cuối tháng, để kết thúc tháng 7 với mức tăng nhẹ 0,5%, chỉ số VN-Index bất ngờ lao dốc mạnh trong những phiên giao dịch đầu tháng 8 này, bất chấp mùa công bố báo cáo tài chính quí 2 vừa qua cho thấy lợi nhuận của nhiều doanh nghiệp tiếp tục được cải thiện.

Thị trường chứng khoán chứng kiến những biến động mạnh trong những ngày đầu tháng 8 - Ảnh chụp màn hình

Cụ thể, ngay phiên giao dịch đầu tháng, ngày 1/8, chỉ số VN-Index giảm 24 điểm, tương đương giảm 1,9%. Ngày 2/8 thị trường lấy lại được 10 điểm trước khi một lần nữa lao dốc đến 49 điểm trong phiên giao dịch 5/8, tương đương giảm đến 4% và đã rớt về dưới ngưỡng 1.200 điểm. Sắc đỏ phủ khắp thị trường, với khối lượng giao dịch cũng vọt lên hơn 943 triệu cổ phiếu tính riêng trên sàn HOSE, tăng hơn 43% so với phiên trước đó, cho thấy nhà đầu tư quyết thoát hàng bằng mọi giá. Tâm lý nhà đầu tư đã bị tác động tiêu cực bởi đà bán tháo trên khắp các thị trường tài chính toàn cầu.

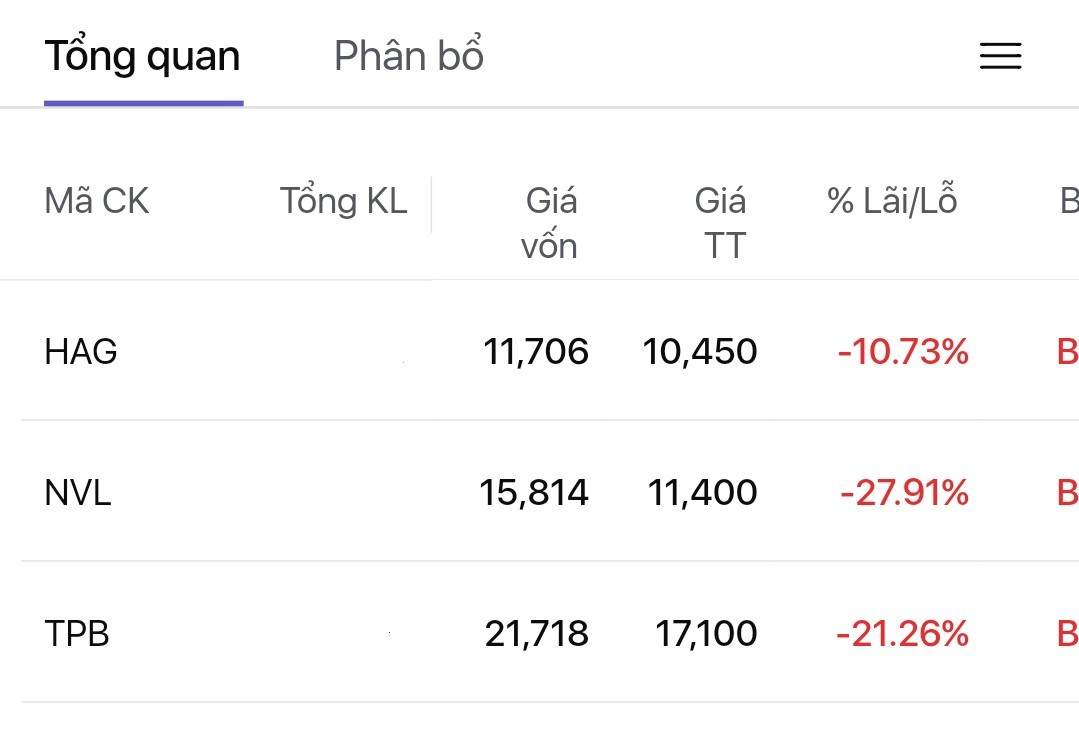

Anh Thành (Hà Đông – Hà Nội) thừa nhận những cú đảo chiều của thị trường chứng khoán từ đầu năm đến nay khiến tài khoản của anh đang lỗ đậm. Ông bố 2 con chia sẻ với số tiền nhàn rỗi gần 300 triệu đồng, nếu đem gửi tiết kiệm từ đầu năm đến nay thì có thể mang về khoản lãi đáng kể. Tuy nhiên, do xuống tiền đầu tư vào chứng khoán khiến đang bị lỗ tới hơn 20% danh mục đầu tư. Nhà đầu tư này cho biết một mã cổ phiếu BĐS anh đang cầm hiện có mức âm tới hơn 30%, cổ phiếu ngân hàng cũng đang ghi nhận lỗ cả chục %.

Nhà đầu tư đang lỗ nặng khi nhiều mã cổ phiếu lao dốc

Tương tự, chị Thủy (Thanh Xuân – Hà Nội) cho biết nhiều nhà đầu tư quen biết thu được khoản lợi nhuận đáng kể khi xuống tiền vào các mã cổ phiếu tăng trưởng tích cực từ đầu năm. Tuy nhiên, khoản lợi nhuận từ thị trường chứng khoán của chị đã hoàn toàn “bay màu” sau những cú rung lắc của thị trường hồi cuối tháng 7 và đầu tháng 8. “Bên cạnh những mã cổ phiếu giảm vài phần trăm trong một thời gian ngắn thì danh mục của tôi cũng có mã cổ phiếu giảm từ 15-30% sau những cú rung lắc của thị trường trong thời gian qua”, chị Thủy chia sẻ.

Trên các diễn đàn đầu tư tài chính, nhiều người băn khoăn, liệu chứng khoán Việt Nam sẽ tìm thấy điểm hỗ trợ nào trong thời gian tới và có nên tiếp tục mạo hiểm rót tiền vào “sân chơi nóng” thời điểm này?

Giới phân tích cho rằng, các rủi ro vẫn đang hiện hữu trên thị trường như thông điệp và quan điểm điều hành chính sách tiền tệ của FED, căng thẳng địa chính trị và thị trường trái phiếu doanh nghiệp trong nước. “Mặc dù đến cuối cùng, những cơn gió ngược rồi sẽ qua đi, TTCK thường phản ứng mạnh và tiêu cực hơn so với thực tế. Điều này có thể khiến chỉ số VN-Index biến động tiêu cực hơn mức định giá hợp lý của chỉ số”, chuyên gia công ty chứng khoán Rồng Việt nhận định.

Lựa chọn kênh đầu tư nào?

Nói về các kênh đầu tư nửa cuối năm 2024, ông Ngô Thành Huấn, Giám đốc khối tài chính cá nhân của Công ty CP FIDT cho rằng, chứng khoán đáng để đầu tư nhất trong nửa cuối năm 2024. Vì chứng khoán là kênh đầu tư đi trước diễn biến của nền kinh tế, về mặt bản chất nó còn được gọi là thị trường của sự kỳ vọng. “Thời gian qua, từ khoảng tháng 10/2022 chứng khoán đã tạo "đáy", sau đó đến giữa 2023 nền kinh tế mới tạo "đáy". Rõ ràng trước khi kinh tế tăng trưởng thì chứng khoán sẽ tăng trước và ngược lại kinh tế trong xu thế hồi phục như hiện nay là động lực để kinh tế tăng trưởng”, ông Huấn nêu quan điểm.

Dù có nhiều biến động, chứng khoán vẫn được xem là kênh đầu tư hấp dẫn - Ảnh chụp màn hình

Về kênh tiền gửi, ông Huấn nhận định không quá hấp dẫn trong giai đoạn này. Dù đã tăng trong thời gian gần đây nhưng lãi suất tiền gửi đang ở mức thấp, tăng trưởng nằm trong vùng định giá. Với thị trường vàng, nếu như giai đoạn trước, người có vàng miếng bán để mua vàng nhẫn thì lãi hơn 50% nhưng ở thời điểm hiện tại không còn câu chuyện này nữa vì giá hai loại vàng đã tương đương nhau. Việc bán vàng để tích trữ tiền cũng không còn hấp dẫn vì giá kim loại quý đã bớt "nóng".

Với kênh đầu tư vàng, một số chuyên gia dự báo vàng còn thêm được 10% tăng trưởng nữa từ đây cho tới giữa 2025, khi mà Fed hạ lãi suất và địa chính trị chưa ổn định. Cho nên vàng vẫn còn dư địa tăng trưởng nhưng vẫn tiềm ẩn nhiều rủi ro đảo chiều.

Tuy nhiên, để trả lời câu hỏi có nên gửi tiết kiệm vào ngân hàng lúc này hay không, TS Lê Duy Bình, Giám đốc Economica Việt Nam cho rằng, nếu có nguồn vốn lớn nhàn rỗi thì cũng không nên "bỏ trứng vào một giỏ" mà phải đa dạng hoá kênh đầu tư của mình để đảm bảo an toàn.

Tiền gửi của cá nhân vẫn tiếp tục chảy vào hệ thống ngân hàng

Đồng tình với quan điểm này, ông Đặng Trần Phục, Chủ tịch HĐQT AzFin Việt Nam cho rằng, triển vọng nền kinh tế nửa cuối năm nay rất sáng sủa. Nhưng với nhà đầu tư, nguyên tắc bất di bất dịch là phải đa dạng hóa danh mục, đầu tư vào nhiều kênh khác nhau.

Theo ông Phục, trong các kênh đầu tư, tiền gửi tiết kiệm vẫn duy trì được sự hấp dẫn riêng. Lãi suất huy động kỳ hạn 12 tháng hiện ở mức 5 - 6%/năm đảm bảo cho nhà đầu tư không quá thiệt thòi, thanh khoản và an toàn cao. Thực tế, tiền gửi của cá nhân vẫn tiếp tục chảy vào hệ thống ngân hàng.

Nguồn: [Link nguồn]