Với kế hoạch khủng, tỷ phú Trịnh Văn Quyết "làm nên lịch sử"

Cổ phiếu FLC có phiên tăng trần thứ 5 liên tiếp sau thông tin về kế hoạch IPO của Bamboo Airway.

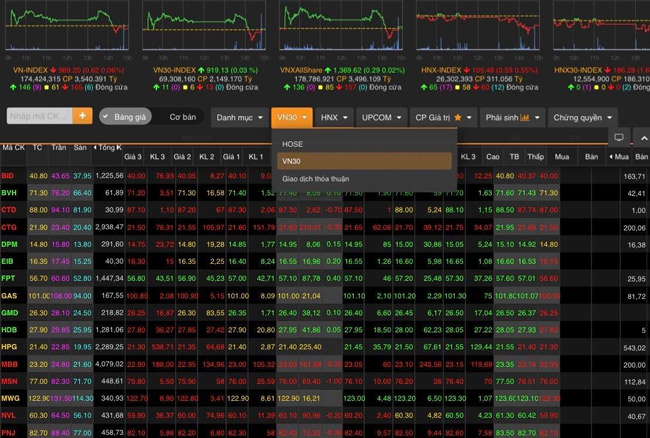

Đóng cửa phiên giao dịch chứng khoán ngày 18/10, chỉ số VN-Index giảm nhẹ 0,62 điểm (0,06%) xuống 989,2 điểm; HNX-Index giảm 0,55% xuống 105,48 điểm và UPCom-Index giảm 0,03% xuống 56,46 điểm.

Thanh khoản toàn thị trường ở mức trung bình với giá trị khớp lệnh 3 sàn đạt 3.300 tỷ đồng.

Thanh khoản toàn thị trường ở mức trung bình với giá trị khớp lệnh 3 sàn đạt 3.300 tỷ đồng. Điểm tích cực là khối ngoại mua ròng hơn 40 tỷ trên toàn thị trường, tập trung vào các Bluechips như VNM, VCB, E1VFVN30…

Các cổ phiếu có tính thị trường như chứng khoán, bất động sản, xây dựng, dầu khí…phần lớn đều suy yếu, phản ánh sự thận trọng của giới đầu tư lúc này. Trong khi đó, các cổ phiếu "nóng" như FLC, HAX, FTM vẫn tiếp tục duy trì đà tăng trần.

Đáng chú ý trong phiên phải kể đến cổ phiếu FLC của tỷ phú Trịnh Văn Quyết. Cổ phiếu FLC của Tập đoàn FLC đã có chuỗi 5 phiên tăng trần liên tiếp với hàng chục triệu đơn vị được khớp lệnh.

Cổ phiếu FLC của tỷ phú Trịnh Văn Quyết vừa có mốc tăng "lịch sử"

Chốt phiên hôm nay, FLC tiếp tục tăng 300 đồng (6,93%) lên mức 4.630 đồng/cổ phiếu. Khối lượng giao dịch khớp lệnh là hơn 16,7 triệu đơn vị. Đây là mức tăng cao nhất từ đầu tuần đến giờ.

Như vậy, qua 1 tuần, cổ phiếu FLC đã tăng tới 39,46%. Trong 2 phiên 16/10 và 17/10, khối lượng giao dịch khớp lệnh cổ phiếu FLC đạt lần lượt 30,7 và 20,9 triệu đơn vị. Đi cùng với việc khớp lệnh khủng, cổ phiếu này còn dư mua tại mức giá trần hàng chục triệu đơn vị mỗi phiên giao dịch.

Thống kê lịch sử giao dịch của cổ phiếu này, đây là chuỗi phiên tăng trần dài nhất của cổ phiếu FLC với việc khớp lệnh hàng chục triệu đơn vị mỗi phiên. Có thể nói, đây là mức tăng "lịch sử" của cổ phiếu FLC.

Với việc giá cổ phiếu tăng từ 3.320 đồng/cp lên 4.630 đồng/cp, vốn hóa thị trường của Tập đoàn FLC tăng gần 930 tỉ đồng.

Được biết, cổ phiếu FLC liên tục tăng kịch trần khi sắp tới doanh nghiệp này chào bán hơn 299,6 triệu cổ phiếu với giá 10.000 đồng/cp, ước tính thu về tối đa khoảng 3.000 tỉ đồng. Thời gian nhận đăng kí và nộp tiền mua cổ phiếu từ 1/11 đến 21/11. Thời gian chuyển nhượng quyền mua từ ngày 01/11/2019 đến ngày 18/11/2019.

Hiện công ty có vốn điều lệ xấp xỉ 7.100 tỉ đồng, nếu phát hành thành công, FLC sẽ là tập đoàn tư nhân có vốn điều lệ lên đến 10.100 tỷ đồng tương ứng trên 1 tỷ cổ phần lưu hành.

Toàn bộ số tiền gần 3.000 tỷ đồng dự kiến thu được từ đợt phát hành thêm sẽ được dùng để bổ sung vốn lưu động của Tập đoàn và thực hiện một số dự án bất động sản, tăng vốn điều lệ cho công ty con là Công ty TNHH Hàng không Tre Việt (Bamboo Airways) từ 1.300 lên 2.000 tỉ đồng…

Mới đây, FLC công bố sắp sửa IPO hãng hàng không Tre Việt (Bamboo Airways) và đưa cổ phiếu lên sàn vào đầu năm 2020. Theo đó, FLC kỳ vọng sẽ tăng vốn lên 4.000 tỷ đồng, tương ứng 400 triệu cổ phần. Mức giá IPO dự kiến từ 50-60.000 đồng/cp, tức định giá hãng hàng không này ở mức 20-24 nghìn tỷ đồng (khoảng 1 tỷ USD).

Tổng công ty Thiết bị kỹ thuật điện (Gelex) sở hữu nhiều thương hiệu lớn, hoạt động đa ngành, sở hữu chi phối CTCP...