Xuất hiện xé rào vượt trần lãi suất

Trần lãi suất tiết kiệm VND vừa giảm sâu và nhanh hơn kỳ vọng, song nhiều ngân hàng tỏ ra lo ngại dòng tiền VND sẽ chuyển hướng.

Vì thế, tình trạng xé rào vượt trần lãi suất huy động kỳ hạn dưới 12 tháng lại xuất hiện.

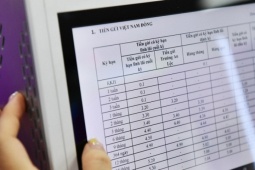

Ngày 11/6, trần lãi suất huy động VND của các ngân hàng thương mại chính thức được cắt giảm về mức 9%/năm. Đây được xem là động thái mạnh tay của Ngân hàng Nhà nước (NHNN) trong việc điều chỉnh lãi suất đầu vào để các ngân hàng thương mại có điều kiện giảm dần lãi suất cho vay, nhằm chia sẻ khó khăn cho doanh nghiệp (DN) và kích thích sức tiêu thụ của thị trường.

Điều đáng chú ý là, lần này, NHNN đã thả nổi lãi suất đối với kỳ hạn tiền gửi trên 12 tháng. Tuy nhiên, đối với kỳ hạn dưới 1 năm, NHNN vẫn áp trần đối với lãi suất huy động vốn.

Chính điều này là rào cản với các ngân hàng trong việc giữ chân nguồn tiền tiết kiệm và thu hút thêm vốn mới.

Đáng chú ý là, khi lãi suất tiết kiệm giảm về 9%/năm, nhiều người bắt đầu để ý tới thị trường bất động sản hoặc nắm giữ ngoại tệ, thay vì VND khiến ngân hàng nhỏ càng khó khăn hơn trong việc huy động tiết kiệm. Vì thế mà tình trạng xé rào lãi suất lại xuất hiện.

Trước việc lãi suất huy động giảm về mức 9%/năm, các ngân hàng nhỏ càng khó thu hút vốn mới

Trong ngày 11/6, tại một số ngân hàng nhỏ, khách hàng vẫn có thể “cò kèo” được lãi suất tiết kiệm 11%/năm, nếu khoản tiền gửi có giá trị lớn từ 1 tỷ đồng trở lên.

Bà L., một khách hàng cho biết, với tiền nhàn rỗi gần 1 tỷ đồng, gửi ngân hàng bà được hưởng lãi suất 14%/năm nhiều tháng qua. Ngày 11/6, đến kỳ đáo hạn, thấy lãi suất chỉ còn 9%/năm, nên bà L. dự định sẽ tất toán. Nhân viên ngân hàng đã báo cáo lãnh đạo và lãnh đạo chi nhánh đã đồng ý trả lãi suất ở mức 12%/năm để giữ lại khoản tiết kiệm này của bà.

Để có thể “qua mắt” các cơ quan chức năng, khoản chênh lệch lãi suất cao hơn trần quy định sẽ được ngân hàng và khách hàng giao dịch trên cơ sở tin tưởng lẫn nhau, không có bất cứ giấy tờ gì ghi nhận về khoản tiền này, người gửi tiền nhận vào cuối kỳ đáo hạn. Một số ngân hàng còn trả trước khoản tiền chênh lệch này cho khách hàng để tạo tính hấp dẫn.

Để có thể giữ chân khách hàng, bên cạnh việc giao dịch “ngầm” bằng lãi suất huy động thỏa thuận vượt trần đối với kỳ hạn 1 tháng đến 1 năm, các ngân hàng còn tung chiêu khuyến mãi.

Có ngân hàng ưu đãi mua vàng giá cao khi khách hàng gửi lại tiết kiệm; chính sách tiền gửi không kỳ hạn, lãi suất hấp dẫn cũng được tung ra. Chẳng hạn, tại Ngân hàng TMCP Sài Gòn (SCB), tiền gửi được sinh lời từng ngày, nhưng vẫn đảm bảo sử dụng linh hoạt khi cần, lãi suất bậc thang theo số dư tiền gửi lên đến 3%/năm…

Theo TS Cao Sỹ Kiêm, nguyên Thống đốc NHNN, tuy thanh khoản của các ngân hàng hiện đã được cải thiện hơn nhiều so với trước, song đầu ra vẫn đang bí, vì thế ngân hàng nhỏ không thể không cạnh tranh trong huy động tiết kiệm. Hơn nữa, với việc NHNN đẩy mạnh thực hiện Đề án Tái cấu trúc ngành ngân hàng thì các ngân hàng nhỏ, yếu kém khó tránh khỏi sáp nhập, hợp nhất.

“Việc điều chỉnh giảm mạnh lãi suất là rất tốt cho DN và nền kinh tế. Các DN nghiệp sẽ có thêm cơ hội tiếp cận vốn với lãi suất rẻ hơn. Song để có thể đạt được mục tiêu trên, thì cần phải kiểm soát chặt chẽ với tình trạng vượt trần lãi suất huy động”, ông Kiêm nói.

TS. Lê Xuân Nghĩa, chuyên gia kinh tế cũng nhận định, trên thực tế, thời gian qua, khi lãi suất trên thị trường liên ngân hàng giảm mạnh, có thời điểm về còn 1 - 2%/năm, song vẫn có tình trạng ngân hàng huy động tiền gửi lãi suất 14 - 15%/năm, dù trần quy định chỉ là 11%/năm.

Qua đó, có thể thấy, thanh khoản của nhiều ngân hàng, nhất là các ngân hàng nhỏ chưa thực sự ổn định. Vì thế, nhiều chuyên gia cho rằng, mặt bằng lãi suất chỉ có thể ổn định sau khi NHNN xử lý xong 9 ngân hàng yếu kém.