Nếu muốn kinh doanh riêng, bạn phải hiểu được những loại thuế, phí cơ bản này

Khi muốn bắt đầu phát triển sự nghiệp kinh doanh cá nhân, bạn bắt buộc phải biết những qui định cơ bản về các loại thuế, phí này.

Bạn phải nộp những loại thuế, phí gì?

Theo quy định của Luật Quản lý thuế năm 2006, cá nhân kinh doanh phải thực hiện đăng ký thuế trong thời hạn 10 ngày làm việc kể từ: ngày được cấp Giấy chứng nhận đăng ký kinh doanh; hoặc bắt đầu hoạt động kinh doanh đối với cá nhân thuộc diện đăng ký kinh doanh nhưng chưa được cấp giấy chứng nhận kinh doanh.

Theo qui định hiện tại, cá nhân kinh doanh có mức doanh thu từ 100 triệu đồng/năm trở xuống thì không phải nộp thuế giá trị gia tăng (GTGT) và thuế thu nhập cá nhân (TNCN).

Đối với cá nhân kinh doanh có mức doanh thu từ 100 triệu đồng/năm trở lên, thì các loại thuế, phí phải nộp đó là: lệ phí môn bài, thuế GTGT, thuế TNCN, thuế tiêu thụ đặc biệt (TTĐB), thuế tài nguyên (nếu có), thuế bảo vệ môi trường (nếu có), phí bảo vệ môi trường đối với hoạt động khai thác khoáng sản (nếu có).

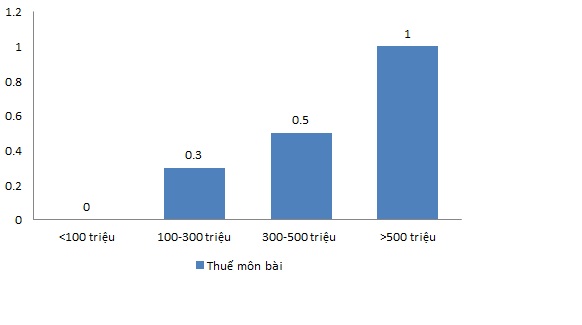

Mức lệ phí môn bài được tính theo từng mức doanh thu cụ thể. Đơn vị: triệu đồng

Xác định thuế theo phương thức khoán như thế nào?

Với trường hợp hộ cá nhân kinh doanh nộp thuế theo phương thức khoán, việc tính thuế GTGT, thuế TNCN căn cứ như sau:

Số thuế GTGT phải nộp = doanh thu tính thuế GTGT x tỷ lệ (%) thuế GTGT

Số thuế TNCN phải nộp = doanh thu tính thuế TNCN x tỷ lệ (%) thuế TNCN

Doanh thu tính thuế GTGT và TNCN là toàn bộ tiền bán hàng, tiền gia công, tiền hoa hồng, tiền cung ứng dịch vụ phát sinh trong kỳ tính thuế bao gồm cả doanh thu khoán và doanh thu trên hoá đơn (đối với cá nhân kinh doanh sử dụng hoá đơn của cơ quan thuế).

Trong trường hợp cá nhân kinh doanh không xác định được doanh thu tính thuế khoán hoặc xác định không phù hợp thực tế thì cơ quan thuế có thẩm quyền ấn định doanh thu tính thuế khoán theo qui định của pháp luật về quản lý thuế.

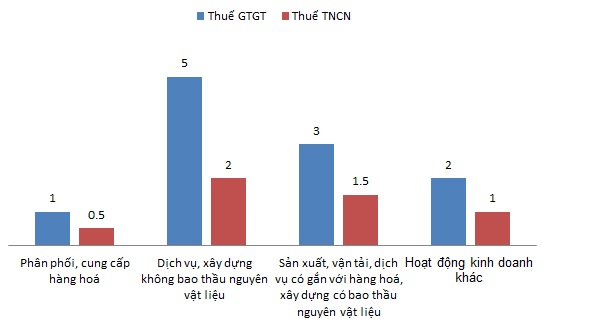

Tỷ lệ % thuế GTGT và thuế TNCN tính trên doanh thu được tính theo từng lĩnh vực kinh doanh. Đơn vị: %

Khai và nộp thuế khoán như thế nào?

Hộ gia đình, cá nhân kinh doanh nộp thuế khoán khai theo mẫu Tờ khai số 01/THKH ban hành kèm theo Thông tư 60/2007/TT-BTC ngày 14/06/2007 của Bộ Tài chính. Hồ sơ khai thuế khoán được nộp cho chi cục thuế quản lý địa phương nơi có hoạt động kinh doanh hoặc khai thác tài nguyên.

Về thời hạn nộp hồ sơ khai thuế: Cá nhân kinh doanh nộp thuế khoán thực hiện khai thuế mỗi năm một lần. Thời hạn nộp hồ sơ khai thuế chậm nhất là ngày 30 của tháng 12 của năm trước. Trường hợp mới ra kinh doanh hoặc khai thác tài nguyên, khoáng sản thì thời hạn nộp hồ sơ khai thuế khoán chậm nhất là mười ngày kể từ ngày bắt đầu kinh doanh hoặc khai thác tài nguyên, khoáng sản.

Về thời hạn nộp thuế đối với cá nhân kinh doanh: nộp tiền thuế khoán của quý chậm nhất là ngày cuối cùng của quý. Với cá nhân kinh doanh có sử dụng hoá đơn của cơ quan thuế thì thời hạn nộp thuế đối với doanh thu trên hoá đơn là ngày thứ ba mươi của quý tiếp theo quý phát sinh nghĩa vụ thuế.

Các trường hợp được miễn, giảm thuế khoán

Một là trường hợp cá nhân nộp thuế khoán ngừng/nghỉ kinh doanh thì thông báo ngừng/nghỉ kinh doanh đến cơ quan thuế chậm nhất là một ngày trước khi ngừng/nghỉ kinh doanh. Cơ quan thuế căn cứ vào thời gian ngừng/nghỉ kinh doanh của cá nhân nộp thuế khoán để xác định số tiền thuế khoán được giảm.

Trường hợp cá nhân nộp thuế khoán nghỉ liên tục từ trọn 01 tháng (từ ngày mùng 01 đến hết ngày cuối cùng của tháng đó) trở lên được giảm 1/3 số thuế khoán phải nộp của quý; nếu nghỉ liên tục trọn 02 tháng trở lên được giảm 2/3 số thuế khoán phải nộp của quý, nếu nghỉ trọn quý được giảm toàn bộ số thuế khoán phải nộp của quý. Trường hợp cá nhân nộp thuế khoán ngừng/nghỉ kinh doanh không trọn tháng thì không được giảm thuế khoán phải nộp của tháng.

Trước khi nghĩ đến mục tiêu to lớn, bạn cần phải biết những qui định luật này

Ví dụ: Hộ kinh doanh X có số thuế khoán phải nộp của năm 2015 là 24 triệu đồng, tương ứng 1 quý phải nộp là 6 triệu đồng. Hộ kinh doanh X có nghỉ kinh doanh liên tục từ ngày 15 tháng 02 đến hết ngày 15 tháng 5. Thời gian nghỉ kinh doanh được tính tròn tháng của Hộ kinh doanh A là tháng 3, tháng 4. Vậy số thuế được giảm do nghỉ kinh doanh của Hộ kinh doanh X: quý I được giảm 1/3 số thuế khoán phải nộp tương ứng 2 triệu đồng; quý II được giảm 1/3 số thuế khoán phải nộp tương ứng 2 triệu đồng.

Hai là trường hợp cá nhân nộp thuế khoán bị thiên tai, hỏa hoạn, tai nạn, bệnh hiểm nghèo thì gửi văn bản đề nghị miễn (giảm) thuế theo mẫu qui định đến cơ quan thuế chậm nhất là 90 ngày kể từ ngày kết thúc năm dương lịch. Cơ quan thuế căn cứ hồ sơ miễn (giảm) thuế theo quy định của Luật Quản lý thuế và các văn bản hướng dẫn hiện hành để xét giảm thuế tương ứng với mức độ thiệt hại nhưng không vượt quá số thuế phải nộp.

Khi nói đến khởi nghiệp hay start-up, chúng ta dễ có cảm tưởng như nó chỉ dành cho các nhà sáng lập trẻ tuổi.