Chiến lược “mượn xác” của nhà đầu tư ngoại

Gần đây, nếu để ý sẽ thấy một số doanh nghiệp tại Việt Nam, sau khi được nhà đầu tư nước ngoài mua cổ phần chi phối, thì sự hiện diện của họ trở nên mờ nhạt hơn so với trước đó.

Điểm dễ thấy nhất là hoạt động kinh doanh đi theo chiều hướng xấu hơn hay các hoạt động quảng bá sản phẩm đã không còn được chăm chút kỹ nữa. Phải chăng khi mua doanh nghiệp Việt, không ít nhà đầu tư ngoại chỉ quan tâm đến phần xác là hệ thống phân phối, chi nhánh, đại lý...; phần hồn là sản phẩm và thương hiệu không phải là đích nhắm của họ?

Kinh doanh lỗ lã, thương hiệu mờ nhạt

Chuyện hoạt động kinh doanh của doanh nghiệp đi xuống sau mua bán và sáp nhập không phải là hiếm. Một ví dụ là Công ty Thực phẩm Quốc tế (IFS). IFS là doanh nghiệp có vốn đầu tư nước ngoài, được Trade Ocean Holdings Sdn Bhd (Malaysia) thành lập vào năm 1991. Đến năm 2006, IFS niêm yết 23% vốn tại Sàn Giao dịch TP.HCM (HoSE).

Hồi đầu năm 2011, Kirin, tập đoàn thực phẩm hàng đầu của Nhật, đã mua lại 57% vốn từ các thành viên sáng lập và mua tiếp 23% cổ phiếu niêm yết nữa sau đó. Đến nay, Kirin sở hữu 80% vốn IFS. Sau 2 năm về dưới trướng của Kirin, tình hình kinh doanh của IFS vẫn không có triển vọng gì sáng sủa. Điều khiến nhà đầu tư băn khoăn là không phải IFS không có điều kiện để tạo ra lợi nhuận.

Về mặt thương hiệu, Wonderfarm là cái tên đã rất quen thuộc trên thị trường. Ngoài dòng sản phẩm chủ lực là nước yến và trà bí đao, IFS liên tục giới thiệu nhiều nhóm sản phẩm mới khác như nước dừa (thực phẩm chế biến), nước xá xị (có gas), nước trái cây (10 loại), 4 nhóm bánh (23 loại) và trà xanh Wonderfarm.

Về lợi thế kinh doanh, IFS sở hữu hệ thống phân phối đến 110.000 điểm bán hàng. IFS cũng được công ty mẹ Kirin cho vay vốn với lãi suất 0% năm 2011 và 1,7% năm 2012 (USD). Điều này đã giúp giảm đáng kể chi phí lãi vay của Công ty qua các năm.

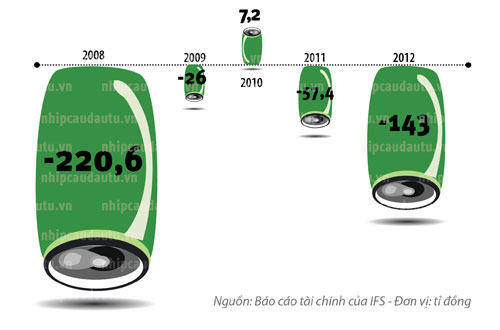

Lợi nhuận ròng của IFS qua các năm.

Mặc dù có nhiều lợi thế cạnh tranh nhưng IFS vẫn báo lỗ 2 năm liên tiếp. Nếu đặt hoạt động kinh doanh của IFS trong bối cảnh nhóm ngành nước giải khát, kết quả kinh doanh này cũng không tương xứng. Theo Công ty Truyền thông Tài chính StoxPlus, tỉ suất lợi nhuận của nhóm ngành nước giải khát đạt xấp xỉ 20% trong năm 2012.

Lần giở báo cáo tài chính của IFS lại thấy giá vốn hàng bán, chi phí quản lý và chi phí tài chính liên tục giảm từ năm 2010. Tuy nhiên, chi phí bán hàng và chi phí khác tăng mạnh, khiến IFS lỗ lớn. Ở điểm này lại phát sinh một khúc mắc khác. Chẳng hạn, trong quý 4/2012, IFS thuyết minh chi phí hoa hồng chiếm đến 50% tổng chi phí. Nhưng theo lẽ thường, hoa hồng cho đại lý và nhà phân phối tăng nghĩa là doanh nghiệp bán được hàng và doanh thu tăng. Vậy mà doanh thu của IFS cứ liên tục giảm kể từ năm 2010 đến nay.

Một chuyện khó hiểu nữa là IFS quyết định thanh lý tài sản không sử dụng trong năm 2012 có giá trị hơn 45 tỉ đồng, làm phát sinh chi phí khác. Nhưng giá trị thanh lý lại không được ghi nhận vào mục thu nhập khác.

Đi đường vòng

Theo IFS, nguyên nhân lỗ lớn liên tục 2 năm qua là chi phí tăng mạnh, nhất là chi phí bán hàng vượt cả lợi nhuận bán hàng. Tuy nhiên, một chuyên gia có kinh nghiệm lâu năm trong ngành thực phẩm tiêu dùng (không muốn nêu tên) cho rằng giải thích này vẫn chưa đủ sức thuyết phục nhà đầu tư. Đi tìm lý do thực sự đằng sau các khoản lỗ lớn này cũng không phải là điều dễ dàng.

IFS từng là doanh nghiệp bị phạt và truy thu thuế (giai đoạn 2007 - 2009) gần 12 tỉ đồng. Cùng với quyết định hủy niêm yết trong năm 2013, IFS có khả năng đang nằm trong diện nghi vấn chuyển giá. Năng lực quản lý của một tập đoàn thực phẩm đa quốc gia như Kirin với hệ thống phân phối rộng lớn của IFS lại không thể tạo ra lợi nhuận là cơ sở cho sự hoài nghi này.

Vị chuyên gia trên cho rằng, khả năng rất lớn là Kirin đang chuyển hệ thống phân phối các sản phẩm của IFS sang cho mình. Theo đó, các sản phẩm mang thương hiệu Wonderfarm sẽ không còn được ưu tiên như trước. Về lâu dài, sản phẩm thương hiệu Wonderfarm sẽ dần biến mất và được thay thế bằng thương hiệu Kirin.

Nhưng tại sao Kirin lại không muốn giữ thương hiệu Wonderfarm? Mấu chốt vấn đề nằm ở sản phẩm chính của Kirin. Theo thông tin Kirin Holdings công bố trên website, sản phẩm chính của họ là các thức uống có cồn và riêng sản phẩm bia, Kirin đã có thị phần đứng đầu ở Nhật. Tập đoàn này cũng có một vài loại thức uống không cồn khác nhưng không đáng kể.

Trước mắt, họ có thể giữ lại những thương hiệu lâu đời của IFS song hành với các sản phẩm mới do họ đưa vào. Nhưng về lâu dài, các sản phẩm với chất lượng quốc tế của họ với sức cạnh tranh cao có thể sẽ lấn lướt các sản phẩm của IFS trong hệ thống phân phối có sẵn của doanh nghiệp này.

Từ những ngày đầu mua IFS, Kirin cũng thừa nhận, nhà đầu tư mới phải mất ít nhất 5 năm để chiếm lĩnh thị trường Việt Nam nếu chỉ bằng tự lực. Do đó, Kirin chấp nhận đi đường vòng như một số thương hiệu nước ngoài để rút ngắn thời gian.

Việc sản phẩm mang thương hiệu trong nước được doanh nghiệp nước ngoài mua và dần biến mất đã xảy ra không ít lần ở Việt Nam. Bibica cũng đang đối mặt với áp lực này. Tuy nhiên, Bibica có dòng sản phẩm tương đồng với đối thủ nước ngoài nên quá trình thay thế sẽ kéo dài. Hay lúc Unilever mua P/S thì thương hiệu này đang chiếm lĩnh thị trường trong nước nên đã được giữ lại.

“Đằng này, sản phẩm nước giải khát của IFS lại không phải là mục tiêu Kirin quan tâm nên quá trình thay thế chắc chắn sẽ diễn ra khốc liệt hơn”, vị chuyên gia nói trên nhận xét.