“Buffet của Canada” sẽ cứu BlackBerry

Thương vụ tiếp quản BlackBerry đang thu hút sự chú ý của một loạt hãng công nghệ, di động, các tập đoàn tư nhân và quỹ hưu trí của Canada. Thế nhưng, ông trùm đầu tư Prem Watsa, người được mệnh danh là “Warren Buffet của Canada”, đang nổi lên là ứng viên sáng giá nhất trong vụ mua lại BlackBerry.

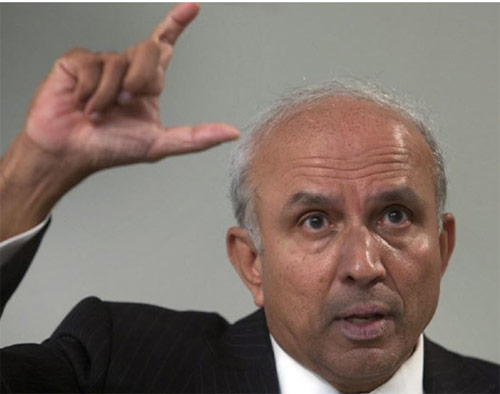

Blackberry có thể rơi vào tay “Warren Buffet của Canada”

Ông Prem Watsa, người đứng đầu tập đoàn tài chính Fairfax, vừa rút lui khỏi hội đồng quản trị BlackBerry do những xung đột tiềm năng có thể phát sinh trong quá trình mua bán hãng này, thông cáo báo chí từ ban điều hành của BlackBerry cho biết.

Đồng thời, Blackberry thông báo sẽ ngừng sản xuất phiên bản mới của một số mẫu điện thoại đang “ế ẩm” trên thị trường. Theo ông Todd Johnson, một nhà quản lý danh mục đầu tư tại Winnipeg BCV Financial, công ty sở hữu nợ của Fairfax, quyết định này chắc chắn có liên quan đến sự thay đổi chiến lược của hãng.

"Việc Prem Watsa từ chức khỏi hội đồng quản trị của Blackberry là một động thái rất tích cực, bởi nó sẽ cho anh ta tự do để suy xét thương vụ mua lại này một cách thấu đáo", ông Vic Alboini, một nhà đầu tư của BlackBerry thông qua quỹ Jaguar Financial phát biểu.

Theo các nguồn tin, Fairfax đang đàm phán với một số công ty để cùng mua lại BlackBerry. Đồng thời, Fairfax cũng muốn đưa Blackberry rời sàn chứng khoán để tránh khỏi ánh mắt dòm ngó của dư luận khi công ty tái thiết các dòng sản phẩm smartphone và mảng dịch vụ của hãng này.

Nhiều khả năng Blackberry sẽ rơi vào tay ông trùm đầu tư Prem Watsa, người được mệnh danh là “Warren Buffet của Canada” (Ảnh: Financial Post)

Watsa - cứu tinh của những khủng hoảng

Prem Watsa nổi tiếng là người đã gây dựng nên cả một gia tài từ những đống đổ nát. Ông từng rời Ấn Độ tới Canada làm ăn với 8 USD trong tay. Ông từng lãnh đạo một thương vụ mua lại 35% cổ phần Ngân hàng Ireland từ Chính phủ trong giai đoạn đỉnh điểm nhất của cuộc khủng hoảng châu Âu, và bỏ túi một khoản lợi nhuận “kếch xù” từ khoản đầu tư mạo hiểm này. Giờ đây, Watsa đang đặt cược vào sự phục hồi của Hy Lạp khi tuyên bố gần đây rằng đà suy giảm của nền kinh tế bất ổn nhất Liên minh châu Âu đã “chạm đáy”.

Ông cũng là người “tiên liệu” cuộc khủng hoảng nợ dưới chuẩn của bất động sản Mỹ nhiều năm trước khi nó thực sự xảy ra. Vì thế, ông đã mạnh dạn rót tiền vào cổ phiếu và ung dung hưởng lợi khi thị trường chứng khoán phục hồi.

Động thái của Watsa, do đó được xem là dấu hiệu hữu hình đầu tiên nhằm cứu Blackberry ra khỏi cuộc khủng hoảng tài chính của mình. Sau khi bỏ ra khoảng 880 triệu USD (tương đương 570 triệu bảng) mua gần 10% cổ phần của BlackBerry với giá trung bình là 17, 61 USD/cổ phiếu, ông Watsa hiện là cổ đông lớn nhất của công ty.

Peter Misek, chuyên gia phân tích tại ngân hàng Jefferies nhận định suy đoán rằng Fairfax có thể sẽ hợp sức với một số quỹ hưu trí của Canada để mua lại hãng này.

Không còn nhiều đối thủ cạnh tranh

Một loạt các tên tuổi lớn, từ hãng di dộng lừng danh như Apple và Samsung Electronics cho tới gã khổng lồ công nghệ như Amazon, Facebook, Cisco Systems, Hewlett-Packard và IBM là những cái tên được dự đoán sẽ nhúng tay vào thương vụ này. Thế nhưng, các nhà quan sát cho rằng khả năng Blackberry bán mình cho một nhà sản xuất thiết bị cầm tay hay hãng công nghệ là ít xảy ra.

Trong số những công ty “nhòm ngó” BlackBerry vào năm ngoái có quỹ Silver Lake, nhưng các cuộc đàm phán không đi đến đâu. Silver Lake hiện bận rộn với vụ mua lại Dell với giá 24,8 tỉ USD. Cách đây hơn 1 năm, Microsoft cũng đặt vấn đề với BlackBerry nhưng vẫn chưa ngã ngũ.

Nếu các đối thủ của Blackberry thực sự quan tâm tới thương vụ này thì họ đã tiến hành từ 18 tháng trước, các nhà quan sát phân tích. Đó là khi nhà sáng lập Mike Lazaridis và đối tác Jim Balsillie từ chức vì để Blackberry kinh doanh thua lỗ liên tiếp trong hai quý cuối năm 2011.

Một nhóm người mua tiềm năng khác là các nhà sản xuất điện thoại châu Á như Samsung, HTC và Lenovo. Nhưng họ có thể sẽ gặp trở ngại từ Chính phủ Canada, vốn đã tuyên bố sẽ theo dõi sát sao người mua từ nước ngoài.

Một số doanh nghiệp cổ phần tư nhân lớn nhất thế giới, bao gồm Bain Capital LLC, KKR & Co LP và tập đoàn Carlyle, cũng đang cân nhắc mua BlackBerry.

Tuy nhiên, nhà phân tích Mike Walkley của hãng tư vấn Canaccord Genuity cho rằng các lựa chọn của BlackBerry sẽ bị giới hạn, bởi chẳng doanh nghiệp nào muốn mua hãng này ở mức giá trị vốn hóa thị trường hiện nay.

Cổ phiếu của BlackBerry từng đạt mức cao nhất khoảng 150USD/1 cổ phiếu vào tháng 6/2008. Lúc đó công ty có vốn hóa thị trường hơn 80 tỷ USD. Tuy nhiên, hiện vốn hóa thị trường của Blackberry ước tính chỉ còn khoảng 5,4 tỷ USD. Kể từ lúc “sa cơ lỡ vận” cho tới thời điểm hiện tại, BlackBerry đã phải cắt giảm hơn 5.000 việc làm, và giá trị tài sản của cổ đông đã “bốc hơi” hơn 70 tỷ USD.