Phân loại công ty niêm yết theo vốn hóa thị trường

Tùy thuộc vào vốn hóa thị trường, nhà đầu tư có thể phân loại doanh nghiệp thành các nhóm từ vốn hóa siêu nhỏ (Microcap) đến vốn hóa lớn (Largecap).

Phân loại công ty niêm yết theo vốn hóa thị trường

Tùy thuộc vào vốn hóa thị trường, nhà đầu tư có thể phân loại doanh nghiệp thành các nhóm từ vốn hóa siêu nhỏ (Microcap) đến vốn hóa lớn (Largecap).

Vốn hóa thị trường được sử dụng để phân loại cổ phiếu của công ty, giúp nhà đầu tư lựa chọn mua cổ phiếu tùy theo khẩu vị rủi ro. Giá trị vốn hóa thị trường là giá trị của tổng số cổ phiếu đang lưu hành của một công ty niêm yết trên thị trường chứng khoán.

Vốn hóa thị trường được tính theo công thức: Vốn hóa thị trường = Giá cổ phiếu hiện tại x Số lượng cổ phiếu đang lưu hành

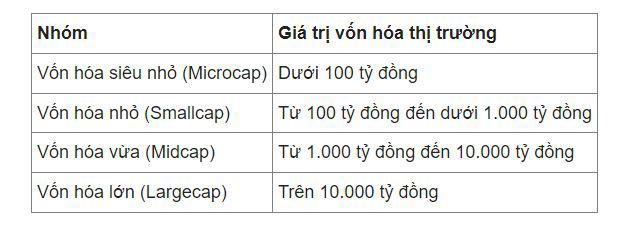

Thông thường, các công ty niêm yết được phân loại theo giá trị vốn hóa thị trường. Việc phân loại nhóm cổ phiếu dựa trên quy mô vốn hóa thị trường giúp nhà đầu tư chọn đúng cổ phiếu cho mục tiêu đầu tư và khả năng chấp nhận rủi ro của mình.

Các nhóm vốn hóa thị trường phổ biến nhất cho cổ phiếu trên thị trường chứng khoán Việt Nam bao gồm:

Vốn hóa siêu nhỏ (Micro-cap)

Đây là nhóm doanh nghiệp có mức vốn hóa chưa đến 100 tỷ đồng, thường được các nhà đầu tư ví là cổ phiếu "trà đá", vì giá của cổ phiếu chỉ tương đương giá cốc trà đá khoảng trên dưới 5.000 đồng một cổ phiếu. Cổ phiếu các công ty này có tính rủi ro cao và có rất ít số liệu để đánh giá.

Vốn hóa thị trường của một công ty là số liệu chính được sử dụng để đánh giá rủi ro và tiềm năng của cổ phiếu của công ty đó. Ảnh: ET Money

Vốn hóa nhỏ (Small-cap)

Các công ty vốn hóa nhỏ có giá trị tính theo vốn hóa thị trường từ 100 tỷ đồng đến dưới 1.000 tỷ đồng. Nhóm này thường được nhà đầu tư gọi là cổ phiếu penny. Tuy nhiên, cổ phiếu của các công ty vốn hóa nhỏ có thể mang lại cơ hội tăng giá mạnh, song cũng đi kèm rủi ro lớn. Do đó, nhiều nhà đầu tư có khẩu vị rủi ro cao thường chọn mua nhóm cổ phiếu này, nhưng chủ yếu là đầu cơ lướt sóng, không đầu tư dài hạn.

Vốn hóa vừa (Mid-cap)

Nhóm vốn hóa vừa thường là những công ty hoạt động ở tầm trung, với định giá từ 1.000 đến 10.000 tỷ đồng. Như tên gọi, các cổ phiếu vốn hóa vừa chiếm vị trí vừa phải trong mối quan tâm của các nhà đầu tư. Nhóm cổ phiếu này có thể rủi ro hơn so với các cổ phiếu vốn hóa lớn, nhưng vẫn tương đối an toàn so với cổ phiếu vốn hóa nhỏ, siêu nhỏ. Cổ phiếu nhóm này có thể biến động nhiều hơn so với các cổ phiếu vốn hóa lớn, nhưng cũng có thể có nhiều tiềm năng tăng giá hơn, vì nhiều công ty trong số này vẫn đang trên đà phát triển.

Vốn hóa lớn (Largecap)

Cổ phiếu nhóm vốn hóa lớn còn được gọi là nhóm trụ hoặc Bluechip của thị trường chứng khoán. Lợi thế chính của nhóm cổ phiếu vốn hóa lớn là rủi ro thấp, có mức tăng trưởng theo thời gian, dù có xuất hiện những nhịp điều chỉnh khi thị trường xuống giá, nhưng về dài hạn vẫn được đánh giá tốt.

Nếu nhà đầu tư có thể giữ danh mục của mình trong 5 năm trở lên và khẩu vị rủi ro thấp thì cổ phiếu vốn hóa lớn là phù hợp.

Nến Nhật (candlestick) là một loại biểu đồ giá được sử dụng rộng rãi trong lĩnh vực tài chính, đặc biệt là chứng khoán.

Nguồn: https://vnexpress.net/phan-loai-cong-ty-niem-yet-theo-von-hoa-thi-truong-47...