"Bắt mạch" ngân hàng báo lãi "khủng" đầu năm

Mặc dù toàn nền kinh tế khó khăn vì Covid-19, hàng loạt ngân hàng vừa đồng loạt báo lãi đậm. Tuy nhiên, nguyên nhân có đến từ nội lực của các ngân hàng?

Lãi tăng đột biến, cổ phiếu nhà băng hút vốn mạnh

Trước và sau cú vượt đỉnh lịch sử 1.200 điểm hồi đầu tháng 4 của chỉ số VnIndex, thị trường chứng khoán những ngày qua luôn trong tình trạng "căng như dây đàn" bởi sự tăng trưởng của nhóm cổ phiếu ngành thép, bán lẻ và đặc biệt là cổ phiếu ngân hàng.

Thường xuyên chiếm đa số sắc xanh trên bảng điện tử, mới đây nhất, sáng 19/5, nhóm cổ phiếu này hút mạnh dòng tiền của nhà đầu tư. Mã CTG của VietinBank tăng 4% lên 22.200 đồng/CP; EIB (Eximbank) tăng 4,4% lên 16.450 đồng/CP; TCB (TienPhongBank) tăng 3,2% lên 21.300 đồng/CP... Cùng với đó, các mã ngân hàng còn lại tăng từ 1,5 đến trên 2%. Thanh khoản tốt trong phiên có STB khớp hơn 10,2 triệu đơn vị; CTG khớp 6,5 triệu đơn vị; MBB khớp 5,77 triệu đơn vị…

Tại các phiên sáng 17/5, chiều 12/5, cũng chính nhóm cổ phiếu ngân hàng dẫn dắt thị trường. Trong cơ cấu các rổ cổ phiếu mạnh hiện nay như rổ "kim cương" (VNDiamond) với 18 mã thì cổ phiếu ngân hàng chiếm tới 9 mã, rổ VN30 với 30 mã có vốn hoá lớn nhất thị trường thì nhóm nhà băng cũng chiếm 9 mã. Dễ dàng điểm mặt các cổ phiếu này bao gồm: BID, CTG, EIB, MBB, TPB, HDB, TCB, VPB…, đều đang là những cổ phiếu có sự tăng trưởng mạnh từ đầu năm và tạo tâm lý hưng phấn cho nhà đầu tư trong thời gian gần đây.

Sở dĩ có sự sôi động nói trên là vì hàng loạt nhà băng vừa báo lãi cao ngất ngưởng trong quý đầu năm 2021. Theo công ty CP Chứng khoán Rồng Việt, trong danh sách 20 doanh nghiệp có lợi nhuận sau thuế (LNST) lớn nhất thị trường quý này, có tới 12 ngân hàng thương mại.

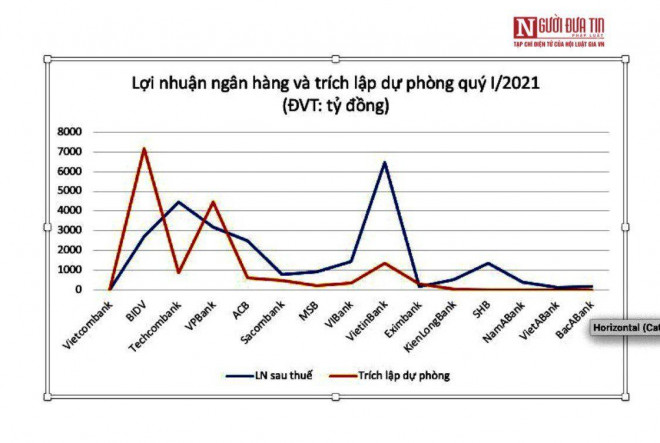

Cụ thể, Vietcombank vẫn giữ vị trí quán quân lợi nhuận với lãi 6.902 tỷ đồng (tăng 65% cùng kỳ năm trước). Tiếp đó là Vietinbank lãi 6.461,5 tỷ đồng (tăng 167%). Tiếp đó là MBBank với 3.553 tỷ đồng LNST (tăng 107,5%), SHB lãi 1.330 tỷ đồng (tăng 116%), Techcombank lãi 4.397 tỷ đồng (tăng 79%), VPBank lãi 3.201 tỷ đồng (tăng 38,4%), BIDV lãi 2.648 tỷ đồng (tăng 87,9%) so với cùng kỳ năm trước.

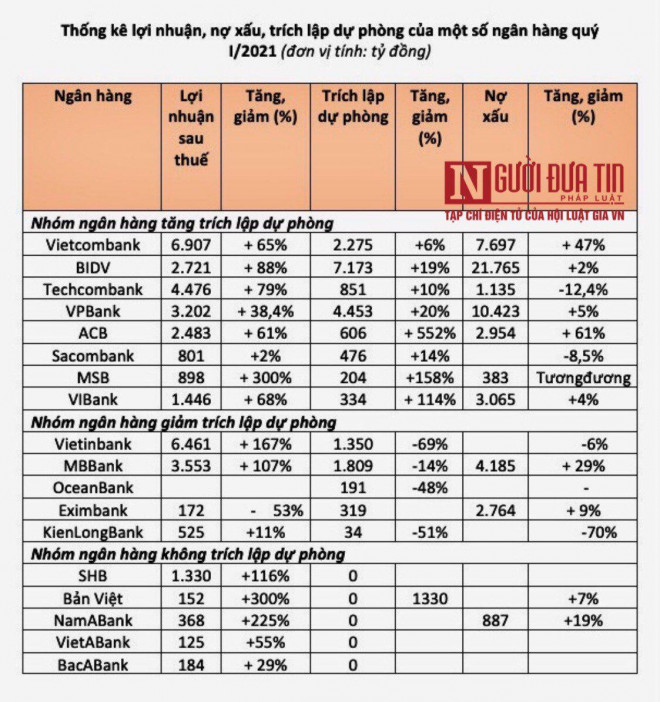

Nguồn: BCTC quý 1/2021 của một số ngân hàng

Ở tốp sau, các ngân hàng có quy mô tầm vừa và nhỏ cũng đua nhau báo lãi kỷ lục như HDBank lãi 1.563 tỷ đồng (tăng 76%), VIB lãi 1.446 tỷ đồng (tăng 68%), ACB lãi 2.483 tỷ đồng (tăng 61%)...

Cá biệt có SeABank lãi trước thuế 698,3 tỷ đồng, tăng gần 2,3 lần so với quý I/2020; LienVietPostBank tăng gần gấp đôi với lợi nhuận trước thuế đạt 1.112 tỷ đồng; KienLongBank chỉ đạt 702 tỷ đồng lợi nhuận trước thuế nhưng con số này đã tăng 12,3 lần so với cùng kỳ năm trước.

“Nhà đầu tư cần hết sức thận trọng!"

Đây là quan điểm của chuyên gia tài chính - TS. Nguyễn Trí Hiếu khi chia sẻ với PV Người Đưa Tin pháp luật về bức tranh lợi nhuận ngân hàng quý này. Ông Hiếu cho hay, Ngân hàng Nhà nước Việt Nam vừa ban hành Thông tư 03/2021/TT-NHNN có thể mở rộng phạm vi các khoản nợ được tái cơ cấu và có cơ sở để đưa ra phương án tài chính rõ ràng hơn nhờ ấn định thời điểm kết thúc tái cơ cấu, miễn giảm lãi là 31/12/2021 và nới quy định về trích lập dự phòng với lộ trình 3 năm.

Chính điều này sẽ tạo thuận lợi hơn cho các NHTM trong việc triển khai hỗ trợ các khách hàng bị ảnh hưởng tiêu cực từ đại dịch Covid-19. Nợ xấu sẽ được giãn thời gian chuyển nhóm. Các ngân hàng chỉ phải trích lập dự phòng tối thiểu 30% ngay trong năm 2021 và trích lập đủ 100% trong vòng 3 năm tới.

Theo TS. Nguyễn Trí Hiếu, Thông tư 03 có tác dụng hỗ trợ doanh nghiệp và người vay ngân hàng được giữ nguyên nhóm nợ, không bị "nhảy nhóm" trong bối cảnh dịch bệnh, ngân hàng cũng chưa cần vội trích lập dự phòng rủi ro nợ xấu sát thực tế ngay khiến cho bức tranh lợi nhuận ngân hàng dường như tốt đẹp hơn thực tế, từ đó uy tín ngân hàng tăng lên, giá cổ phiếu cao lên...

"Tuy nhiên nó có tiềm ẩn rủi ro", TS. Hiếu nói, đồng thời ông khuyến cáo: "Khách hàng, nhà đầu tư, người sử dụng báo cáo tài chính của ngân hàng cần hết sức thận trọng. Sau khi Thông tư 03 hết hạn hoặc khi nào ngân hàng phải trích lập dự phòng 100% nợ xấu mà khách vay chưa cải thiện được tình hình tài chính thì sẽ ảnh hưởng rất lớn đến lợi nhuận của họ. Bởi vậy, ngân hàng nào khôn ngoan thì nên trích lập dự phòng kịp thời, đúng thực tế”.

Lẽ đương nhiên, cấu thành nên lợi nhuận ngân hàng có nhiều nguyên nhân khác nhau. Một số chuyên gia tài chính phân tích, nguyên nhân đầu tiên là do kết quả tăng trưởng tín dụng và thu nhập phi tín dụng(kinh doanh ngoại hối, kinh doanh trái phiếu, đặc biệt là bán chéo bảo hiểm) của các nhà băng quý này được cải thiện hơn hơn so với cùng kỳ năm ngoái.

Cụ thể, tăng trưởng tín dụng của Vietcombank tại ngày 31/3/2021 là 3,7%, dư nợ tín dụng của ACB tăng hơn 4,1%; KienLongbank tăng 2,97%; HDBank tăng khoảng 5,2%.... Đáng lưu ý, cùng kỳ năm ngoái cả BIDV và VietinBank đều tăng trưởng tín dụng âm thì hết ba tháng đầu năm nay, con số của hai nhà băng đạt lần lượt 2,7% và 2,6%.

Nổi bật về nguồn thu phi tín dụng quý này có HDBank, với thu nhập thuần từ dịch vụ tăng gần gấp hai lần cùng kỳ năm trước, tại VietinBank con số này cũng tăng 21%...

Tuy nhiên, cùng quan điểm với TS. Nguyễn Trí Hiếu, chuyên gia Kinh tế trưởng của BIDV - TS. Cấn Văn Lực - nhận định rằng tại quý này có sự phân hoá về mức độ trích lập dự phòng rủi ro nợ xấu đối với nhóm ngân hàng thương mại. Do đó tại một số ngân hàng, con số lợi nhuận mới chỉ phản ánh thu chi chứ chưa tính đến dự phòng, vốn luôn là khoản chi lớn của các ngân hàng.

Về nguyên tắc, trích lập dự phòng càng cao thì lợi nhuận sẽ càng thấp. "Và chỉ có báo cáo tài chính cuối năm hoặc báo cáo tài chính của ngân hàng tại thời điểm buộc phải trích lập dự phòng đầy đủ, sát thực tế mới phản ánh tương đối chính xác con số lợi nhuận của ngân hàng", TS. Hiếu phân tích.

Nhìn vào thực tế trích lập dự phòng tại báo cáo tài chính quý vừa rồi mà các ngân hàng đã công bố, có thể thấy sự phân hoá khá rõ rệt khi có nhà băng tăng trích lập tới ba con số nhưng cũng có nhà băng trích lập nhỏ giọt hoặc thậm chí là "phớt lờ" trích lập dự phòng.

Theo đó, VietinBank tuy có mức lợi nhuận tăng 169% nhưng một phần nguyên nhân là do giảm 69% chi phí dự phòng rủi ro tín dụng. Một số ngân hàng khác cũng "nhanh tay" áp dụng Thông tư 03 nên giảm trích lập dự phòng như MB giảm 14%; OCB giảm 48%; KienLongBank giảm 51%... Đây đều là các nhà băng vừa báo lãi đậm.

Nhóm các nhà băng "nói không với trích lập dự phòng" quý này có SHB (nhờ vậy lãi trước thuế gấp đôi cùng kỳ năm trước, đạt hơn 1.664 tỷ đồng), NamABank (lãi sau thuế đạt gần 368 tỷ đồng, tăng 225% so với cùng kỳ), VietABank (lãi sau thuế 125 tỷ đồng, tăng 55%), BacABank (lãi gần 184 tỷ đồng, tăng 29%), VietCapital Bank (ngân hàng Bản Việt) ghi nhận lợi nhuận trước thuế tăng gấp 3,2 lần, đạt gần 152 tỷ đồng...

Mối quan hệ giữa lợi nhuận và trích lập dự phòng của một số ngân hàng trong quý 1/2021

Ở chiều ngược lại, Sacombank là một trong số ít ngân hàng nằm ngoài xu hướng lợi nhuận tăng vọt (lãi 1.000 tỷ đồng, tương đương cùng kỳ năm ngoái) do có trích lập dự phòng tới 40% ngay từ đầu năm.

Trao đổi với PV Người Đưa Tin pháp luật, luật sư Trương Thanh Đức - Giám đốc công ty Luật ANVI - cho rằng, Thông tư 03 giúp cho ngân hàng trước mắt, nhưng có tác động rất xấu đến cái chung.

Ông Đức phân tích, hiện giờ thu nhập của ngân hàng bị giảm khá nhiều do nhiều khoản nợ không thu hồi được và phải miễn giảm lãi, phí theo chỉ đạo chung. Với Thông tư 03 này, sau khi hết hiệu lực, phải giữ nguyên nhóm nợ, thì nguy cơ bùng phát nợ xấu là rất cao.

“Chúng ta bao nhiêu năm quyết tâm phân loại và trích lập dự phòng đúng, giờ bỗng chốc thành sai lạc hết. Đáng lẽ vẫn phải xác định đúng nhóm nợ, nhưng áp dụng chính sách đặc biệt để hỗ trợ từng nhóm cụ thể, thì mới đánh giá đúng chất lượng tín dụng”, ông Đức nêu quan điểm.

Tựu trung, mặc dù triển vọng tăng trưởng của nhóm ngân hàng vẫn được dự báo là tăng trưởng tốt trong năm nay, song với thực trạng trên, nên chăng các nhà đầu tư cần tỉnh táo khi sử dụng báo cáo tài chính của ngân hàng để đưa ra các quyết định đầu tư.

Đánh giá về triển vọng lợi nhuận ngành ngân hàng 2021, FiinGroup dự báo, tăng trưởng lợi nhuận sau thuế năm nay của nhóm ngân hàng sẽ vẫn ở mức cao, trong đó, các ngân hàng được dự báo có lợi nhuận tăng mạnh bao gồm Vietcombank (+14,9%), BIDV (+41,3%), và VietinBank (+41,9%)…

Vài năm trở lại đây, cuộc đua miễn phí dịch vụ ngân hàng trở nên rầm rộ, tuy nhiên bên cạnh đó vẫn có những nhà...

Nguồn: [Link nguồn]