Mỗi năm Việt Nam cần đến 1 triệu tỷ đồng cho BĐS, 24% là vốn ngân hàng

Mỗi năm Việt Nam cần đến 1 triệu tỷ đồng cho BĐS, trong đó vốn ngân hàng chiếm 24%. Vậy, khi lãi suất ngân hàng liên tục lập đỉnh thì thị trường BĐS chịu ảnh hưởng như thế nào?

Trong vòng một tháng qua, Ngân hàng Nhà nước đã có 2 lần tăng lãi suất điều hành, trần lãi suất huy động dưới 6 tháng đã tăng lên 6%. Trong khi người có tiền gửi tiết kiệm vui mừng, thì các doanh nghiệp cần vay vốn rất lo lắng.

Kể từ ngày 25/10, lãi suất tối đa với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng tăng từ mức 0,5% lên 1%/năm, lãi suất với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng từ 5% lên 6%/năm. Riêng lãi suất tối đa với tiền gửi bằng VND tại Quỹ tín dụng nhân dân, tổ chức tài chính vi mô từ 5,5% lên 6,5%/năm.

Tính tới nay, mặt bằng lãi suất cho vay cá nhân lên mức 13% và doanh nghiệp tầm 9%, đã tăng khoảng 2% mỗi năm so với đầu năm.

Như vậy, chỉ trong 2 lần điều chỉnh trở lại đây, trần lãi suất huy động dưới 6 tháng hiện nay đã quay về mức trước dịch và tương đương thời điểm năm 2014.

Theo Ngân hàng Nhà nước việc tăng lãi suất nhằm triển khai đồng bộ các biện pháp, góp phần kiểm soát lạm phát, ổn định kinh tế vĩ mô, tiền tệ, đảm bảo an toàn hệ thống ngân hàng.

Việc nâng trần lãi suất huy động sẽ ảnh hưởng trực tiếp tới ngân hàng, doanh nghiệp và người dân. Trần huy động được nâng lên cho phép các nhà băng đang cần vốn trả lãi suất cao hơn cho người gửi tiền. Đây là thời điểm lý tưởng cho người gửi tiền, bởi lãi suất vẫn đang có xu hướng nhích lên. Đồng thời, các nhà băng cũng áp dụng nhiều ưu đãi cộng thêm lãi suất giúp khách hàng hưởng lợi nhiều hơn.

Tuy nhiên, điều đó cũng đồng nghĩa tăng chi phí đầu vào của giới nhà băng, qua đó có thể khiến lãi suất đầu ra - tức lãi suất cho vay, tăng theo.

Tiến sĩ Cấn Văn Lực, Chuyên gia Kinh tế trưởng BIDV kiêm Giám đốc Viện Đào tạo và Nghiên cứu BIDV

Chia sẻ bên lề Diễn đàn “Đẩy mạnh liên kết vùng-Tăng tốc phát triển kinh tế” mới đây, Tiến sĩ Cấn Văn Lực, Chuyên gia Kinh tế trưởng BIDV kiêm Giám đốc Viện Đào tạo và Nghiên cứu BIDV phân tích: “Khi lãi suất tăng, người gửi tiền (cho vay) sẽ được lợi, còn bên đi vay sẽ phải trả lãi suất cao hơn (đối với cả nợ đang còn và nợ mới). Tất nhiên, tăng lãi suất là khó khăn đối với DN rồi, vì DN vẫn đi vay là chủ yếu. Đây là việc làm rất khó khăn của các Ngân hàng Trung ương, trong đó có Ngân hàng Nhà nước. Vì thế, NHTW hiện nay phải cân đối, tính toán đa chiều, tổng hòa các mặt để đưa ra quyết định tăng hay giảm lãi suất, rồi mức độ và tần suất như thế nào” – ông Lực nói.

Theo TS. Cấn Văn Lực, 3 mục đích chính của lần tăng lãi suất lần này đó là: Để kiểm soát kỳ vọng lạm phát (khi lãi suất tăng, giảm tổng cầu, giảm áp lực giá cả, lạm phát sau đó); Lường đón các đợt tăng lãi suất tiếp theo của FED; Và, thứ ba là giảm áp lực tỷ giá vì khi lãi suất đồng nội tệ tăng, chính là tăng hấp dẫn của đồng nội tệ, thu hẹp chênh lệch lãi suất USD - VND, qua đó, giảm áp lực tỷ giá.

“Về phía doanh nghiệp và các nhà đầu tư, rõ ràng là cần quyết liệt tái cấu trúc, đa dạng hóa nguồn vốn, quan tâm hơn đến quản lý rủi ro, nhất là rủi ro tài chính (dòng tiền), lãi suất và tỷ giá (có thể phối hợp với tổ chức tài chính trong nước để kiểm soát rủi ro)” TS. Cấn Văn Lực lưu ý.

TS. Cấn Văn Lực đồng thời nhấn mạnh: “Chúng ta không nên dựa vào vốn ngân hàng nhiều”. Vị chuyên gia này dẫn số liệu về nguồn vốn vào bất động sản mỗi năm lên tới 700.000 – 1 triệu tỷ đồng. Trong đó, vốn từ ngân hàng chiếm 24%, cụ thể, 2/3 nguồn vốn đến từ vay sửa chữa nhà và số còn lại là vay đầu tư, kinh doanh. Ngoài ra doanh nghiệp còn có vốn từ trái phiếu, quỹ đầu tư, vốn tự thân… Song doanh nghiệp cũng cần tự tìm nguồn vốn mới.

Theo các chuyên gia, doanh nghiệp BĐS cần tự chủ nguồn vốn, đặc biệt khi các nhà băng đồng loạt tăng lãi suất cho vay

Với thị trường bất động sản, theo giới chuyên gia, động thái của Ngân hàng Nhà nước điều chỉnh lãi suất điều hành và sau đó là hệ thống nhà băng đồng loạt tăng lãi suất cho vay cũng như quy định thắt chặt room tín dụng trong hơn nửa năm qua đã tác động mạnh đến thị trường địa ốc.

Các chuyên gia trong lĩnh vực này cho rằng, sự thiếu hụt vốn là một trong những nguyên nhân chính đẩy thị trường rơi vào tình trạng khó khăn, trầm lắng. Kịch bản này có thể tiếp tục kéo dài khi lãi suất ngân hàng cho vay bất động sản đang tiếp tục đẩy lên cao. Điều đáng nói, đó là các doanh nghiệp địa ốc rất khó tiếp cận với vốn vay ngân hàng.

TS. Sử Ngọc Khương, Giám đốc cao cấp Bộ phận Đầu tư Savills Việt Nam cho rằng, có 4 nguồn vốn chính trong triển khai các dự án bất động sản, bao gồm: Vốn chủ sở hữu, vốn vay từ ngân hàng, vốn từ các đối tác và vốn nhận thu trước từ khách hàng. Trong đó, theo ông Khương, phần lớn nguồn vốn đến từ vay ngân hàng. Song, việc siết dần dòng vốn tín dụng của nhiều ngân hàng sẽ làm thị trường khó khăn hơn.

Phân tích thêm về việc này, TS Nguyễn Văn Đính, Phó Chủ tịch Hiệp hội BĐS Việt Nam chỉ rõ, việc dòng tiền bị “khựng” lại một cách đột ngột nhìn chung sẽ có tác động tiêu cực đến thị trường nhưng mức độ ảnh hưởng lên từng nhóm đối tượng là khác nhau.

Khó khăn lớn nhất với các chủ đầu tư là khi đang triển khai, dự án đang trơn tru thì bị dừng lại do tắc vốn. Điều này không chỉ khiến bài toán kinh doanh của doanh nghiệp bị đảo lộn mà còn khiến chủ đầu tư không có tiền chi trả các khoản cho công nhân, nhà thầu, cho nhà cung cấp .

Không phủ nhận ảnh hưởng của dòng vốn ngân hàng đang siết lại đến thị trường bất động sản, nhiều chuyên gia thẳng thắn cho rằng, doanh nghiệp địa ốc cần tự chủ nguồn vốn vì vấn đề tháo gỡ khó khăn không hề đơn giản.

Nhiều chuyên gia đồng quan điểm về việc, không nên chờ đợi hay dựa lớn vào vốn ngân hàng. Khi chờ tháo gỡ luật, chờ tháo điểm nghẽn về vay vốn thì doanh nghiệp hãy tự chủ động trước.

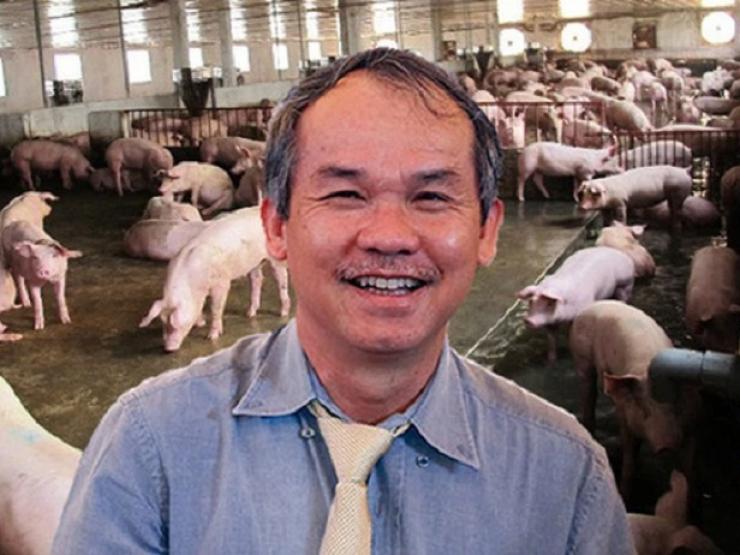

Lũy kế 9 tháng đầu năm, lợi nhuận sau thuế HAG đạt 892 tỷ đồng, gấp 30 lần so với cùng kỳ năm trước.

Nguồn: [Link nguồn]